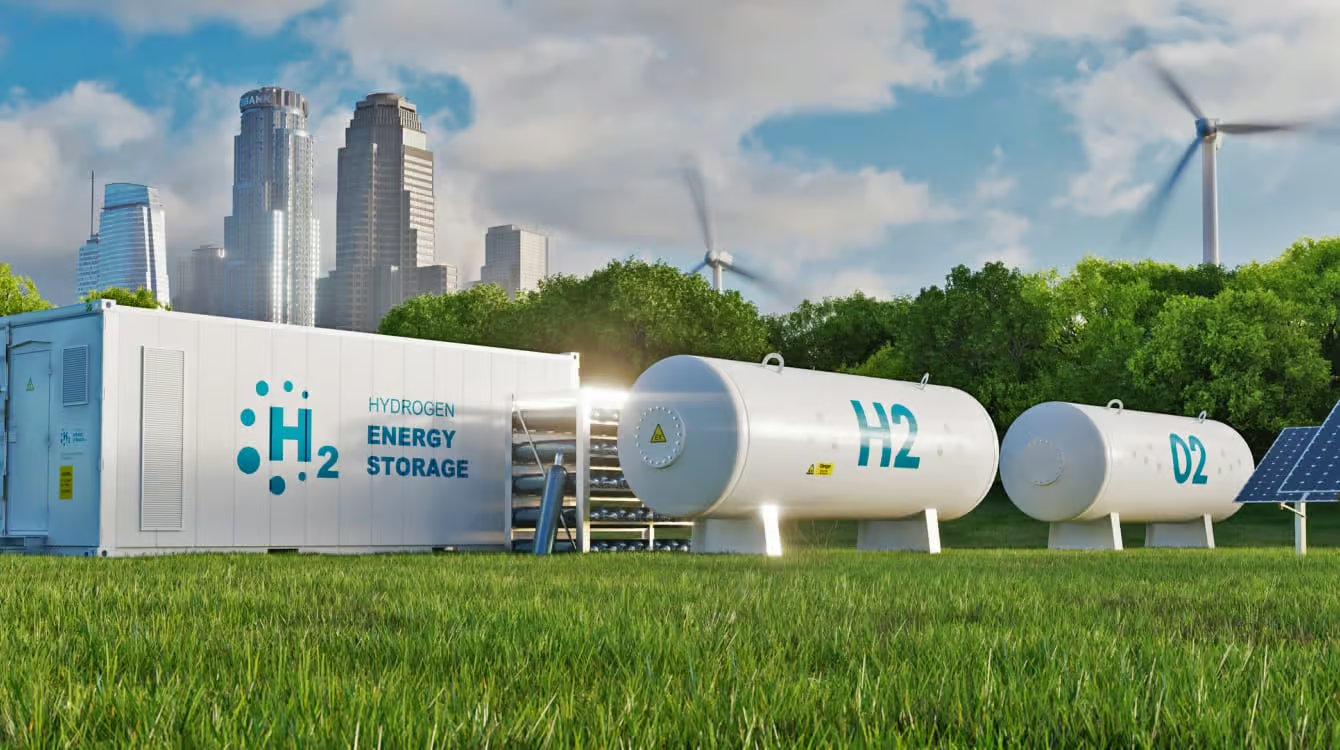

Mirage ou moteur de croissance, pourquoi l’hydrogène vert peine à décoller en Afrique ?

Près de 80 projets annoncés et 194 milliards de dollars d’investissements prévus, et quasiment aucune usine encore financée. C’est le constat dressé par l’Energy Industries Council (EIC) dans un rapport publié le 14 janvier : la grande majorité des projets d’hydrogène vert en Afrique reste au stade de la conception, loin d’une décision finale d’investissement (FID) qui permettrait le démarrage des travaux.

Le paysage est pourtant prometteur sur le papier. L’Afrique dispose d’atouts évidents pour produire de l’hydrogène décarboné : ressources solaires et éoliennes abondantes, côtes proches de marchés européens et intérêt géopolitique croissant pour diversifier les approvisionnements énergétiques. Mais ces avantages ne suffisent pas à transformer les annonces en installations opérationnelles.

Des chiffres qui interrogent

L’EIC recense 78 projets annoncés sur le continent, représentant une capacité cumulée annoncée de 38 gigawatts (GW) et des investissements totaux d’environ 194 milliards de dollars. En pratique, la production opérationnelle actuelle se limite à deux petites installations en Namibie d’une capacité combinée de 17 mégawatts (MW). La concentration géographique des promesses est nette : l’Égypte, le Maroc et l’Afrique du Sud concentreraient à eux seuls près de 80% des montants annoncés, portés par des stratégies d’exportation vers l’Europe et l’Asie.

Lire aussi : Intelligence artificielle : le Maroc, futur pays émergent ?

Plusieurs annonces ont d’ailleurs été mises en pause ou abandonnées faute de perspectives commerciales stables. En juin 2025, CWP Global a suspendu le méga-projet « Aman » en Mauritanie, dont l’investissement était évalué à quelque 40 milliards de dollars. À la fin septembre de la même année, le groupe allemand RWE s’est retiré d’un important projet en Namibie (Hyphen).

Trois verrous structurels

L’absence d’acheteurs assurés freine fortement la transformation des projets en chantiers. Les développeurs peinent à conclure des contrats d’achat à long terme qui représentent souvent la clé pour convaincre les financeurs de s’engager, puisque la demande pour l’hydrogène vert progresse moins vite que prévu. Le décalage entre l’offre promise et un marché encore embryonnaire crée une incertitude sur les revenus futurs et rend de nombreux projets difficilement bancables.

Le coût et la rareté des infrastructures de soutien constituent un second verrou. Le transport (pipelines dédiés), l’approvisionnement en eau (usines de dessalement), la production d’électricité renouvelable à grande échelle (parcs solaires et éoliens) ainsi que les aménagements portuaires et de stockage manquent souvent sur le continent. Ces équipements supplémentaires engendrent des dépenses colossales et exigent des investissements coordonnés entre acteurs publics et privés, ce qui complique encore la mise en œuvre rapide des projets.

Lire aussi : Electricité : une réforme tarifaire d’ampleur en préparation

De surcroît, la dépendance aux importations d’équipements pèse sur les calendriers et les coûts. Aucun fabricant d’électrolyseurs d’envergure n’est actuellement implanté en Afrique, ce qui oblige les porteurs de projet à s’appuyer sur des chaînes d’approvisionnement extérieures, plus coûteuses et plus longues. Seule l’Égypte a tenté d’atténuer ce handicap en introduisant une exigence de contenu local de 20% dans sa stratégie, mais, de manière générale, l’absence d’une base industrielle locale reste un frein majeur.

Réorienter les ambitions : des projets plus modestes et échelonnés

Face à ces limites, l’EIC recommande un redimensionnement des attentes : plutôt que de viser dès aujourd’hui des usines géantes de plusieurs GW difficiles à financer et à écouler. Il plaide, toutefois, pour des projets modulaires, plus petits et déployés par étapes. Ces installations, moins exigeantes en infrastructures et plus rapides à mettre en service, pourraient créer les premières chaînes de v,aleur locales, attirer des acheteurs régionaux et réduire le risque financier.

Cette approche s’aligne aussi sur la prudence des marchés acheteurs. La stratégie européenne REPowerEU, adoptée après le déclenchement du conflit en Ukraine, a fixé des objectifs ambitieux (10 millions de tonnes/an produites et 10 millions importées d’ici 2030), mais l’évolution réelle de la demande et la concurrence d’autres sources d’énergie rendent le calendrier incertain. Pour l’heure, la demande économique n’est pas à la hauteur des projets annoncés.

Lire aussi : Tourisme : record mondial en 2025 malgré des « incertitudes » La réussite des projets dépendra en large partie des politiques publiques : cadres d’attribution clairs, garanties de contenu local, incitations pour la fabrication d’électrolyseurs et pour les infrastructures de dessalement ou de transport, ainsi qu’un effort coordonné de diplomatie commerciale pour sécuriser des contrats d’exportation. Le développement de petites unités pourrait aussi favoriser la formation d’un tissu industriel et logistique local, réduisant la dépendance aux importations.

La mobilisation des institutions financières internationales et la structuration de mécanismes de partage de risques (garanties publiques, instruments de financement concessionnels) seront également déterminantes pour transformer les promesses en réalité.

Source de l’article : Lebrief

Laisser un commentaire